万腾Vatee 2025.10.31每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 美联储副主席鲍曼宣布将在明年底前削减银行监管部门约30%编制,从500人降至350人,延续特朗普政府“去监管”思路,意在精简机构、降低银行业合规负担。还计划重组部门架构、设立行业联络岗位,并通过自愿离职和退休激励实现减员。市场解读此举为华尔街迎来新一轮监管宽松周期。o 因联邦政府停摆持续,马里兰州州长摩尔宣布全州进入紧急状态,并拨款1000万美元支援

一、 宏观基本面要闻

1、 美国政治与财政动态

o 美联储副主席鲍曼宣布将在明年底前削减银行监管部门约30%编制,从500人降至350人,延续特朗普政府“去监管”思路,意在精简机构、降低银行业合规负担。还计划重组部门架构、设立行业联络岗位,并通过自愿离职和退休激励实现减员。市场解读此举为华尔街迎来新一轮监管宽松周期。

o 因联邦政府停摆持续,马里兰州州长摩尔宣布全州进入紧急状态,并拨款1000万美元支援食品安全机构,以防“补充营养援助计划”(SNAP)中断。此举旨在保障约68万名依赖粮食补助的居民,尤其是老人、儿童和残障人士的基本生活需求。

2、 全球市场动态

o 东京10月核心CPI同比上涨2.8%,连续高于日本央行2%的目标并超出预期,显示通胀压力持续上升。核心-核心CPI同样升至2.8%,反映内需驱动的物价动力增强。市场因而押注日本央行或将短期内加息,但行长植田和男仍强调需谨慎评估外部不确定性,暂不急于收紧政策。

o 高盛CEO所罗门警告称,美国债务正逼近40万亿美元,若经济增长无法提速,国家将面临“清算日”。他指出,当前西方经济体过度依赖债务与财政刺激,已形成长期风险结构,唯有通过持续增长才能避免危机。所罗门同时认为短期内衰退风险不高,但若财政依赖延续、结构性问题不解,美国经济终将被迫付出代价。

o 世界黄金协会:三季度全球黄金需求总量创下单季度黄金需求的最高纪录。

o 欧洲央行维持存款利率在2%不变,连续第三次按兵不动,并一致通过决议。行长拉加德表示经济虽承压仍具韧性,核心通胀已接近目标但前景仍不确定,国防支出或推高中期物价;当前政策“处于良好位置”,将继续以数据为导向决策。决议公布后,欧元小幅回升,德债收益率上升至2.65%。

3、 地缘与风险事件

o 黎巴嫩总统命令军队应对以军入侵行为。

o 印度国有炼油商印度斯坦石油公司宣布暂停购买俄罗斯原油,此前其被曝使用受美制裁船只运输约2.8亿美元原油。随着美欧加码对俄制裁及美印关系因关税上调恶化,印度炼油商选择暂缓采购,以观望局势发展。

二、 行情回顾与分析

1、 黄金(XAUUSD)

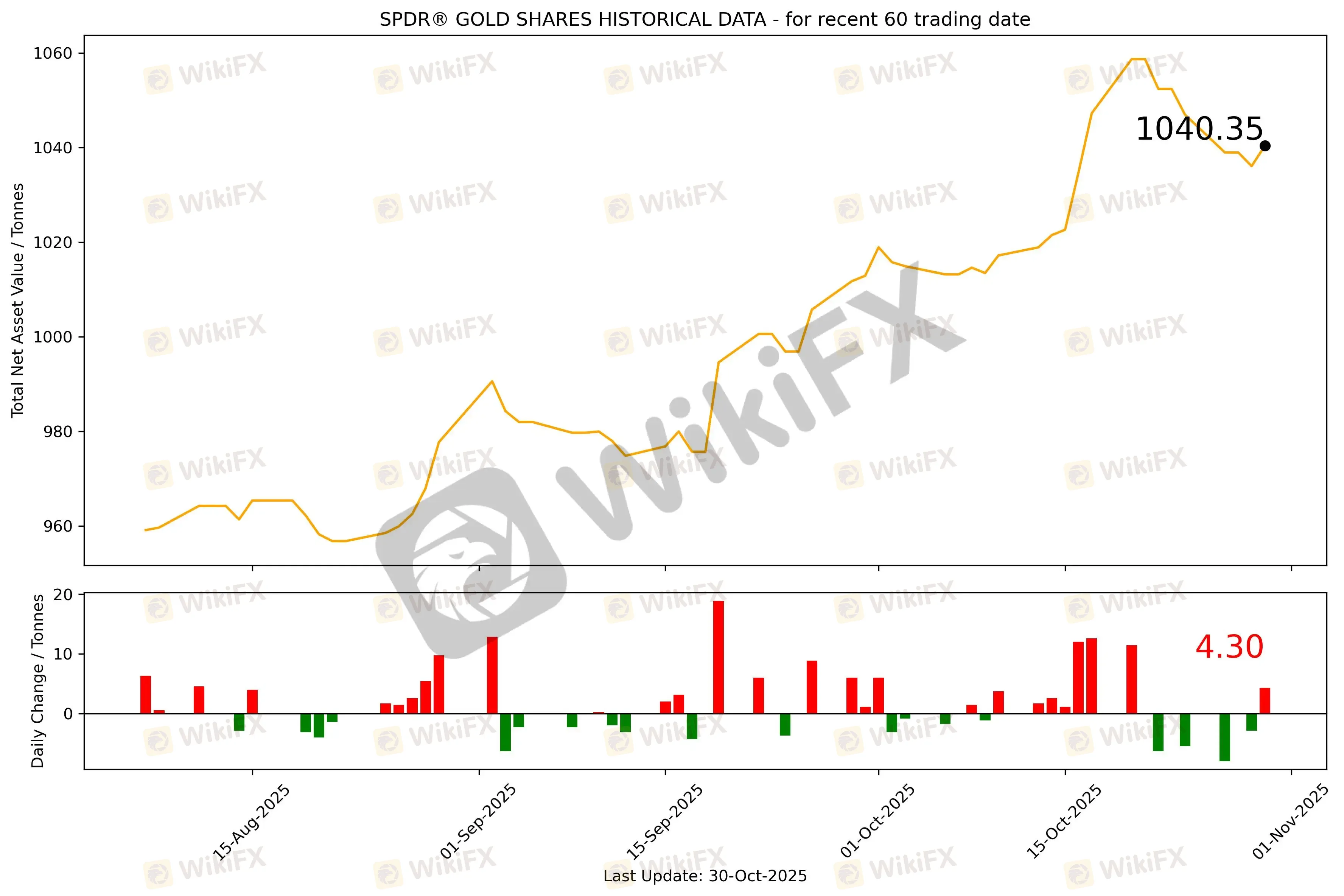

截至10月30日,全球最大的黄金ETF SPDR Gold Trust持仓量为1040.35吨,较上一个交易日增加4.3吨。10月30日现货黄金结束4日连跌迎来技术面上涨。自3931.67美元/盎司开盘后全天震荡上行,最低向下触及3915.62美元/盎司,最高向上触及4027.23美元/盎司,振幅超100美元。最终收于4024.305美元/盎司,涨95.535美元或2.43%。

基本面消息,美联储如期降息25个基点至3.75%-4.00%,但主席鲍威尔在会后释放鹰派信号,强调12月是否再降息“尚无定论”,导致市场预期降温。与此同时,中美领导人在韩国APEC峰会期间达成贸易休战协议,美国将关税从57%降至47%,中国则恢复采购大豆并放宽稀土出口,但细节空洞、执行存疑,令市场对协议持审慎态度。避险资金因此在降息与不确定性共振下重新涌入贵金属市场。

受此影响,美元指数上扬至99.51,美债收益率全线攀升,10年期升至4.09%,但黄金逆势强弹近2.4%,收报4024美元/盎司,为10月以来最大单日涨幅。机构认为,低利率环境与持续的地缘政治风险正在强化黄金作为战略避险资产的吸引力。世界黄金协会数据显示,三季度全球黄金需求同比增3%,ETF流入与央行购金同步上升,体现出投资者对通胀与政策风险的持续防御性配置。

市场情绪方面,鲍威尔的谨慎言论令降息预期降温,风险资产承压,美股三大指数齐跌,科技板块领跌。中美贸易协议虽暂缓摩擦,但未能扭转市场避险偏好。投资者普遍认为美联储政策分歧、美国政府停摆及经济数据缺失,使未来政策路径更加模糊。在此背景下,黄金重回4000美元上方不仅反映资金避险迁移,也折射出市场对全球经济复苏前景的信心不足。

技术分析上,现货黄金自3915美元低点强势反弹突破4000关口,短线动能仍偏多。RSI位于50上方、MACD红柱延续,显示多头结构尚未破坏。整体来看,金价在低利率与不确定性双重支撑下,有望进入新一轮震荡上行周期,机构普遍上调2026年目标至4500–4700美元区间。

重点数据关注(待定):美国9月核心PCE物价指数年率、美国9月个人支出月率、美国第三季度劳工成本指数季率、美国9月核心PCE物价指数月率。

今日无重要事件关注。

当日目标区间:若能稳守4000–4010区域,将维持上行趋势,目标指向4050与4100美元区间;若跌破,则或回测3900一线支撑。

2、 原油(XTIUSD)

国际油价周四整体窄幅震荡,WTI收报60.554美元/桶、布伦特报64.02美元/桶,月度跌幅约3%,为连续第三个月下跌。市场在评估美欧对俄新一轮制裁与美印能源摩擦的潜在影响,印度国有炼油商暂停采购俄油进一步加剧供应不确定性。另一方面,美联储降息提振经济与需求预期,但OPEC+或于11月会议宣布12月增产13.7万桶/日的消息令供需再度承压。分析人士指出,油市在制裁与增产博弈下维持观望格局,短期波动仍将围绕60美元关口震荡。

当日目标区间:逢高做空,带好止损。

3、 EURUSD

重点数据关注:法国10月CPI月率初值、欧元区10月CPI年率初值、欧元区10月CPI月率初值。

当日内下跌趋势,转折点在1.1595。

交易策略: 在1.1595之下,看跌,目标价位为1.1545,然后为1.1520。

备选策略: 在1.1595上,看涨,目标价位定在1.1615,然后为1.1635。

技术点评: 跌破1.1545位置,将会引发下跌至1.1520。

4、 GBPUSD

重点数据关注:英国10月Nationwide房价指数月率。

当日内短期关键阻力位在1.3180,转折点在1.3180。

交易策略: 在1.3180之下,看跌,目标价位为1.3135,然后为1.3115。

备选策略: 在1.3180上,看涨,目标价位定在1.3200,然后为1.3220。

技术点评: RSI技术指标在50%中性区域之下。

5、 AUDUSD

今日无重点数据关注。

当日策略:0.659以上做空,带好止损。

6、 USDJPY

东京10月CPI同比上涨2.8%,超出市场预期并连续高于日本央行2%的通胀目标,显示物价压力持续升温。核心-核心CPI同样升至2.8%,反映内需驱动的通胀动力增强。尽管如此,日本央行在前一日会议上仍维持利率不变,强调通胀或将逐步回落,但若经济增长与物价同步上升,不排除未来加息可能。

当日策略:154.8附近做空抓回调,带好止损。

三、 总结和展望

本周市场宏观面聚焦于美国金融监管与财政风险、欧洲与日本的货币政策走向,以及能源与地缘政治的不确定性。美联储副主席鲍曼宣布银行监管部门将裁员30%,强化特朗普政府“去监管”路线,预示华尔街或迎来更宽松的监管周期;与此同时,美国政府停摆持续,马里兰州被迫宣布进入紧急状态,凸显财政僵局对社会层面的冲击。国际方面,日本东京10月CPI飙升至2.8%,持续高于央行目标,加息预期升温;欧洲央行维持利率不变,强调经济虽承压但仍具韧性;高盛CEO警告美国债务逼近40万亿美元,若增长乏力恐面临“清算日”。地缘风险方面,黎以冲突再度升温、印度暂停采购俄油加剧供应紧张,均令市场避险情绪抬头。总体来看,全球经济依旧在“宽松与通胀”、“增长与债务”两难中徘徊,资产定价逻辑持续受宏观政策牵动。

展望后市,黄金受降息与避险双重驱动强势重回4000美元上方,低利率与央行增持构成中长期支撑;若美联储12月再度降息或美国财政僵局延续,金价有望继续向4050–4100美元发起冲击。原油方面,受制于OPEC+增产预期与俄油制裁博弈,价格维持60美元关口附近震荡;供应风险与需求前景的平衡将主导短期节奏。美元指数在鲍威尔鹰派言论支撑下维持强势,而日元在通胀超预期背景下短线走强,但若日本央行继续按兵不动,USDJPY或在高位震荡整理。总体而言,市场风险偏好仍受宏观政策与地缘局势牵制,避险资产料继续获得资金青睐,建议投资者保持灵活仓位,关注美联储官员讲话与OPEC+会议结果。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

WikiFX精英俱乐部精英委员会票选结束!首届名单正式揭晓

黄金投资热?警惕币圈平台Bybit正在为你“量身下套”:被诱导交易500手,亏1万多刀返佣却一分不给

《对话评委:天眼奖幕后》 —— Moneta Markets 创始人兼首席执行官 David Bily

外汇天眼发布:10月客户投诉黑榜单TOP10

券商免费赠送股票靠谱吗?看看XTB的各种套路

汇率计算