DBG Markets盾博:2025年12月12日市场报告

摘要:初请失业数据冲击确认美联储鸽派转向; 美元下跌,黄金飙升今日市场的主要焦点是美联储政策声明引发的强烈市场反应。尽管声明中包含一定的“鹰派降息” 元素,但整体被市场解读为明显支持进一步货币宽松。这一鸽派解读,再加上意外疲软的劳动市场数据,推动全球市场出现大幅风险偏好上升。FOMC及就业数据后续影响尽管美联储降息中带有鹰派信号,但央行明确强调劳动力市场疲软,被视为基础性的鸽派转向。随后公布的美国初请失

初请失业数据冲击确认美联储鸽派转向; 美元下跌,黄金飙升

今日市场的主要焦点是美联储政策声明引发的强烈市场反应。尽管声明中包含一定的“鹰派降息” 元素,但整体被市场解读为明显支持进一步货币宽松。这一鸽派解读,再加上意外疲软的劳动市场数据,推动全球市场出现大幅风险偏好上升。

FOMC及就业数据后续影响

尽管美联储降息中带有鹰派信号,但央行明确强调劳动力市场疲软,被视为基础性的鸽派转向。随后公布的美国初请失业金数据进一步确认了这一判断:

· 每周初请失业金人数飙升至23.6万,高于预期的22万及前值的19.2万。

· 这是自2020年以来的最大周度增幅,强烈印证了“劳动力市场降温”的叙事,进一步推高市场对美联储未来宽松路径的预期。

此外,美联储宣布恢复国库券购买计划,也进一步施压美元:

· 该计划于2025年12月12日正式启动,旨在支持市场流动性、稳定短期融资市场、重建减少的准备金,并确保央行对利率目标体系的精准控制。

· 美联储计划每月购买约400亿美元短期国库券,今日首次操作规模为81.67亿美元。

这一大规模流动性注入,加剧了美元的下行压力。

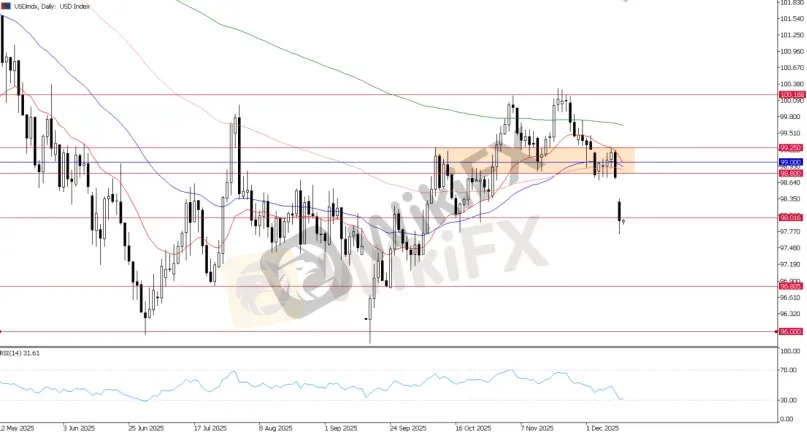

美元(DXY)进入看跌趋势

USD指数,日线图

跌破98.80关口,标志着此前的多头盘整已转为看跌趋势。尽管98.00支撑可能提供短期稳定,但整体方向未变,98.80现已成为关键阻力区。

策略上,任何反弹都可视为“高位卖出”的机会。如看跌动能持续,下一个关键支撑位在96.80及此前6月和9月的96.00低点。

黄金:突破反弹?

在美联储降息及初请失业金数据疲软信号的推动下,黄金成功上涨至六周高位,确认此前的盘整阶段已被明显突破。

XAU/USD,H4图表

价格稳固突破关键的4,240–4,260阻力区后,市场关注点转向验证此突破的可持续性,以支撑多头延续。

展望

只要美元指数维持在99以下,且市场继续定价2026年美联储进一步宽松预期,黄金的多头趋势预计将保持强劲。技术面上,短期考验在于当前高位能否在初步上涨后维持。

美国股指:价值股创纪录,科技股承压

今日市场表现由美股主要指数之间的明显分化驱动,市场轮动及对科技盈利的担忧成为核心因素。 随着FOMC确认货币宽松,市场出现显著结构性轮动,偏向周期性和价值板块:

· S&P 500与道琼斯工业平均指数收盘创历史新高,资金流向金融、医疗及工业类股票,这些板块受益于经济改善及潜在宽松周期。

· 纳斯达克100未能继续上涨并收低,承压明显,主要因市场对AI盈利能力担忧加剧,AI相关股票出现抛售。

纳斯达克100展望与技术关注

整体股市前景仍偏积极,受持续货币宽松预期支撑,但仍需警惕“利好兑现”或过度乐观导致的短期回调风险。

UT100(纳斯达克),日线图

纳斯达克100关键技术位为25,250。如该支撑未能稳住,可能引发短期回调。纳斯达克的持续下跌将对创纪录的S&P 500及道琼斯指数造成压力,可能导致市场同步调整。

US500,日线图

S&P 500近期收于历史高位。当前关注点在于心理关口6,900能否站稳。如未能维持高位,可能引发短期获利回吐。但总体来看,美股结构性趋势依然健康。

每日展望总结

自2020年以来,美国初请失业金数据激增确认了美联储的鸽派转向,推动全球资产发生重大变化:

· 美元指数跌破关键支撑98.80,确认短期看跌趋势;

· 黄金突破4,300美元,完成明确反弹。

流动性驱动下,美股出现结构性轮动,S&P 500及道琼斯指数在价值及周期股带动下创纪录高点,而纳斯达克100则因AI股盈利担忧承压。

未来,劳动力及通胀数据仍是决定短期风险资产、美元及黄金走势的关键指标。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

汇率计算