万腾Vatee 2026.02.02每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 特朗普提名凯文·沃什后,市场焦点从“降多少息”转向美联储约6.6万亿美元资产负债表:沃什长期批评QE,令投资者担心其更倾向加速缩表、收缩流动性,从而推升长期美债收益率、提振美元并压制金银等资产。但在“充足准备金”框架下货币市场对流动性极敏感,且主席在FOMC仅一票、改革需共识,因此短期未必立刻大变,却足以让市场在他进一步表态前持续紧张。o 美国众议院

一、 宏观基本面要闻

1、 美国政治与财政动态

o 特朗普提名凯文·沃什后,市场焦点从“降多少息”转向美联储约6.6万亿美元资产负债表:沃什长期批评QE,令投资者担心其更倾向加速缩表、收缩流动性,从而推升长期美债收益率、提振美元并压制金银等资产。但在“充足准备金”框架下货币市场对流动性极敏感,且主席在FOMC仅一票、改革需共识,因此短期未必立刻大变,却足以让市场在他进一步表态前持续紧张。

o 美国众议院最早周二将就拨款法案投票以结束自上周六开始、已影响美国国土安全部等部门的部分停摆;但共和党议长迈克·约翰逊在218∶213的微弱多数下需几乎拿到全体共和党票,而民主党领袖哈基姆·杰弗里斯拒绝支持并要求对美国移民及海关执法局执法改革,叠加党内外分歧与近期事件刺激,投票前景仍高度不明朗。

2、 全球市场动态

o 周一亚市,“沃什恐慌”延续,金银在上周暴跌后再度跳水:现货黄金一度跌超3%、白银盘中一度重挫约9%,抛压并外溢至原油与股指期货、美元走强。市场将导火索归因于唐纳德·特朗普提名凯文·沃什执掌美联储,打破此前“更鸽派、强降息”的预期,触发去杠杆与对流动性/估值的再定价;但机构对后市分歧加大,普遍预期短期仍将高波动震荡。

o 沙特股市因地缘政治与黄金暴跌创去年六月以来最大跌幅。

3、 地缘与风险事件

o 在伊朗与美国对峙升温之际,阿里·哈梅内伊警告若遭攻击可能引发“地区战争”并将强力回击;唐纳德·特朗普一边推进军事部署施压、一边称仍希望通过谈判达成协议。与此同时以色列高层军方赴华盛顿协调安全行动,卡塔尔等也加紧斡旋;围绕霍尔木兹海峡的演习传闻与美国中央司令部警告,更凸显局势在威慑与谈判之间持续拉扯。

o 以色列国防军称其于2月1日对黎巴嫩南部多处目标实施打击:空袭马兹拉特·阿布迪耶地区数辆工程车,称真主党人员正借此重建基础设施;并在杜维尔地区对一名真主党武装人员实施定点打击。以方表示上述活动严重违反黎以停火协议,称将继续行动以消除对以色列的威胁并阻止真主党恢复武装。

二、 行情回顾与分析

1、 黄金(XAUUSD)

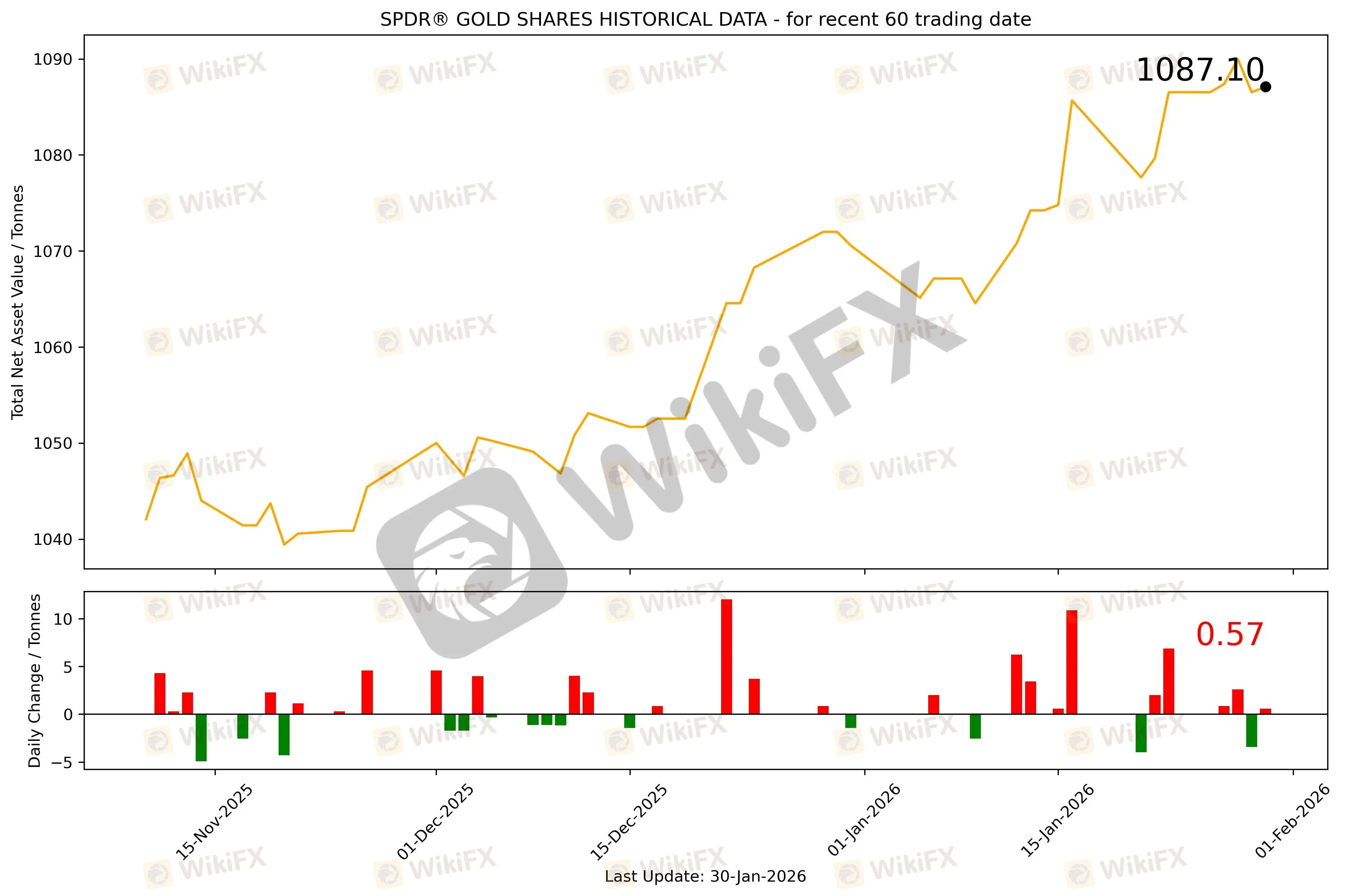

截至2026年1月30日,全球最大的黄金ETF SPDR Gold Trust持仓量为1087.10吨,较上一个交易日增加0.57吨。2026年1月30日现货黄金自5384.71美元/盎司开盘后宽幅震荡下行,盘中最低向下触及4682.908美元/盎司,创近40年最大单日跌幅。最终收于4895.118美元/盎司,跌484.232美元或9.00%。

基本面消息,唐纳德·特朗普宣布提名前凯文·沃什接任杰罗姆·鲍威尔后,市场迅速把定价重心从“未来降息幅度”切换到“通胀与资产负债表路径”——沃什在通胀与缩表立场上更偏强硬,使美联储政策不确定性从短端利率延伸到流动性供给与期限溢价。同时,美元指数强势反弹并站上97关口,美债收益率抬升,叠加“超级周”数据与事件密集、以及地缘局势出现阶段性缓和信号(避险溢价回吐),共同构成贵金属回调的宏观土壤。

受此影响,上周五金银出现极端波动与踩踏式下跌,现货黄金盘中一度暴跌约12%至4680美元附近、收跌约9%至4883美元一线,创下1983年以来最大单日跌幅之一且日内振幅接近770美元;现货白银一度下挫约35%至73美元附近、收跌逾26%,并带动铂金、钯金等贵金属同步重挫。周一亚市延续弱势,黄金低开后在4700—4800美元区间附近反复,白银也明显低开;风险外溢之下,原油与股指期货走弱、美元走强的组合进一步加大了以美元计价金属的压力。

市场情绪方面,此前金银在快速拉升阶段累积了高杠杆与拥挤仓位,沃什提名带来的“更强美元/更紧流动性”叙事成为触发获利了结与去杠杆的导火索,导致波动率飙升、短线交易从追涨切换为“先控风险”。机构观点也明显分裂:一派认为这是泡沫化行情的必要降温与仓位再平衡,另一派则强调黄金的中长期逻辑并未被根本破坏(债务、通胀与地缘不确定性仍在),但承认短期需要时间消化高波动与流动性冲击。整体上,“共识破裂+强波动常态化”成为当下最直观的情绪标签。

技术分析上,走势呈现典型的“冲高—破位—再平衡”结构,黄金从接近5600美元的历史高位急挫后,关键心理位5000与4800相继失守,短线多头趋势被迫降档,市场转而关注4680—4700一带的前低支撑带;若该区域反复失守,4500附近将成为下一处重要观察位。上方修复则需要先重新站稳4800—4900并收复5000关口,才能谈更高位置的趋势延续;在单日数百美元振幅成为常态的阶段,技术信号的有效性更依赖“收盘价/连续性”而非盘中尖峰,仓位与风控往往比方向判断更重要。

重点数据关注:美国1月标普全球制造业PMI终值、美国1月ISM制造业PMI。

今日无重要事件关注。

当日目标区间:市场转而关注4680—4700一带的前低支撑带;若该区域反复失守,4500附近将成为下一处重要观察位。

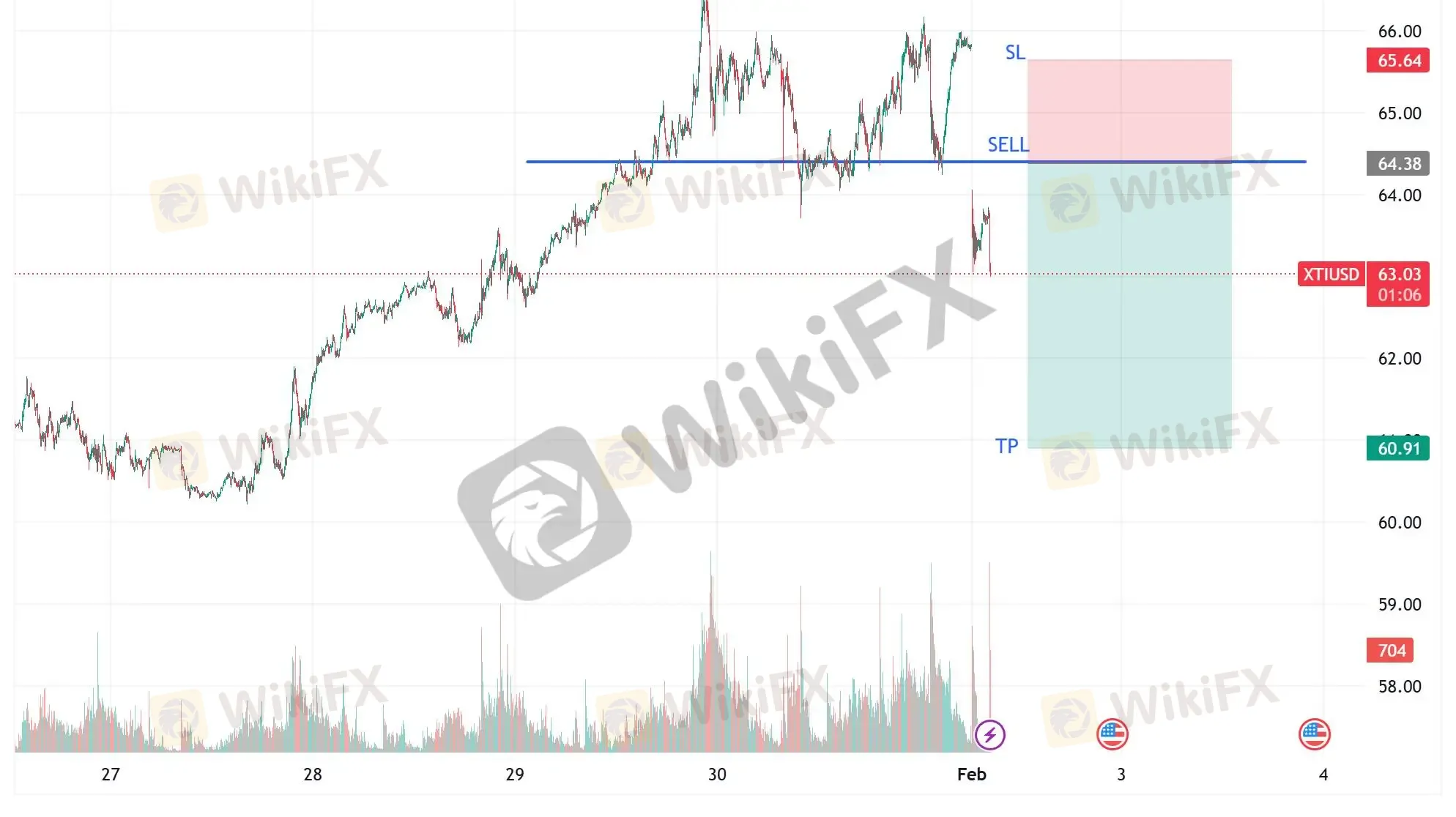

2、 原油(XTIUSD)

原油在美国与伊朗紧张局势支撑下,整体仍徘徊在近六个月高位附近:上周五WTI与布伦特在65/70美元一带震荡、小幅收跌/收涨不一,市场担心若美方采取进一步行动将扰动供应,同时双方又释放“愿意对话”的信号,使地缘溢价反复拉扯。周一亚市,受美元自低位反弹(与唐纳德·特朗普提名凯文·沃什相关的强美元预期)以及风险情绪走弱影响,油价一度回吐超3%,显示资金在高位更敏感。与此同时,供给侧的“真实增量”也在压制追涨意愿——欧佩克+框架下沙特阿拉伯增产、哈萨克斯坦Tengiz复产、俄罗斯炼厂检修节奏,以及委内瑞拉相关供应与贸易流(例如对印度采购结构的潜在影响、以及墨西哥对古巴供油议题)都在被重新定价;综合来看,油价短线更多呈现“地缘支撑 vs 供给过剩预期+强美元压制”的高波动拉锯格局。

当日目标区间:逢高做空,带好止损。

3、 EURUSD

重点数据关注:法国1月制造业PMI终值、德国1月制造业PMI终值、欧元区1月制造业PMI终值。

当日内存在压力。转折点在1.1895。

交易策略: 在 1.1895 之下,看跌,目标价位为 1.1800 ,然后为 1.1770。

备选策略: 在 1.1895 上,看涨,目标价位定在 1.1925 ,然后为 1.1955。

技术点评: RSI技术指标跌破其30位置。

4、 GBPUSD

当日内下跌趋势。转折点在1.3725。

交易策略: 在 1.3725之下,看跌,目标价位为 1.3640 ,然后为 1.3600。

备选策略: 在 1.3725上,看涨,目标价位定在 1.3755 ,然后为 1.3785。

技术点评: RSI技术指标上,呈现新的下降趋势。

5、 AUDUSD

今日无重点数据关注。

当日策略:0.697以上做空,带好止损。

6、 USDJPY

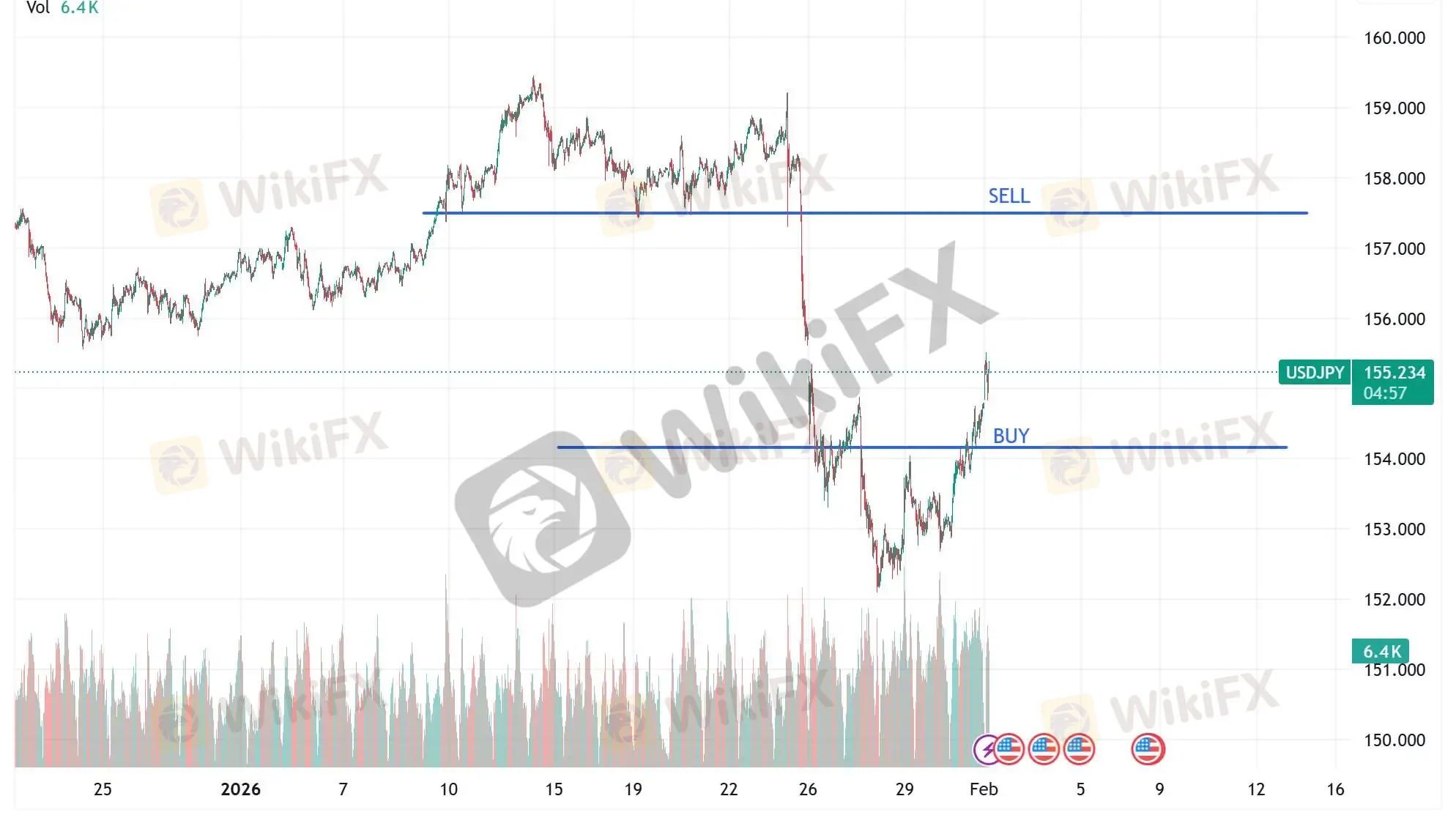

日本央行会议纪要释放出“偏鹰但保留托底”的信号:委员们注意到日本国债收益率曲线近两周呈单边陡峭化、尤其超长期国债波动加剧,因此倾向继续按既定节奏减少购债,但强调在特殊情况下可更灵活(必要时增购国债)以应对市场失序;利率路径上,多名委员认为只要经济与物价预测兑现,就应及时推进下一次加息,甚至每隔几个月上调,并指出日元走弱与长端利率上行主要反映基本面与“实际利差”,因此需要逐步把显著为负的实际政策利率往上调,避免在海外利率环境变化时“落后于市场”。对USDJPY而言,这类加息与收紧实际利率差的讨论偏向支撑日元(压低USDJPY),但“必要时买债稳市场”的措辞也可能在债市压力过大时削弱短期的紧缩冲击。

今日无重点数据关注。

当日策略:区间震荡,带好止损。

三、 总结和展望

上周到周一亚市,市场主线仍是“沃什冲击”:唐纳德·特朗普提名凯文·沃什执掌美联储后,资金从押注降息转向担忧缩表与流动性,美元走强、美债收益率上行,高位拥挤仓位触发去杠杆,金银等资产大幅回吐并外溢到原油与股指期货。与此同时,美国众议院将就结束部分停摆投票但两党分歧尖锐,叠加美伊在威慑与谈判之间拉扯、以黎边境再起摩擦,整体风险偏好偏脆弱;日本央行纪要则释放“偏鹰但可托底”,既倾向继续加息修复实际利差,也保留在债市波动失序时灵活买债的选项,令日元与利率端成为外汇定价焦点。

展望本周,波动的关键仍在“政策预期+事件推进”:沃什对资产负债表与沟通框架的进一步表态,可能继续牵动美元与流动性定价;美国停摆投票结果、以及美伊局势是降温还是升级,将决定风险资产能否修复。整体上,贵金属与油价更可能进入高波动的再平衡阶段,外汇方面美元短线仍占优,但日元在日本央行偏鹰叙事下具备阶段性支撑;在共识破裂的环境里,更应优先关注风险控制与仓位纪律。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

热点资讯

外汇天眼发布:2026年1月客户投诉黑榜单TOP10

黄金500点的点差还怎么玩? Plus500平台被曝出金问题

杰我睿开始兑付:有人投5千万?打工妹6万嫁妆被卡,黄金免工费克换克背后竟是高杠杆对赌?过年了,希望不是春天的第一声雷

汇率计算